작성일: 2021.12.01. 수요일

내용: 2021년 11월 배당 내역 정리와 종목 별 피드백

2021년 11월 배당입금 내역

| 순서 | 입금날짜 | Ticker | 배당금 (세후, $) |

비율 |

| 1 | 2021. 11. 2 | JPM | 5.95 | 5.22% |

| 2 | 2021. 11. 8 | PFF | 0.35 | 0.31% |

| 3 | 2021. 11. 12 | COST | 4.03 | 3.53% |

| 4 | 2021. 11. 15 | AAPL | 5.05 | 4.43% |

| 5 | 2021. 11. 16 | DIA | 0.89 | 0.78% |

| 6 | 2021. 11. 17 | ABT | 2.68 | 2.35% |

| 7 | 2021. 11. 17 | ABBV | 58.56 | 51.36% |

| 8 | 2021. 11. 17 | PG | 11.83 | 10.38% |

| 9 | 2021. 11. 18 | MAIN | 1.78 | 1.56% |

| 10 | 2021. 11. 29 | SBUX | 22.9 | 20.08% |

| 합계 | 114.02 | |||

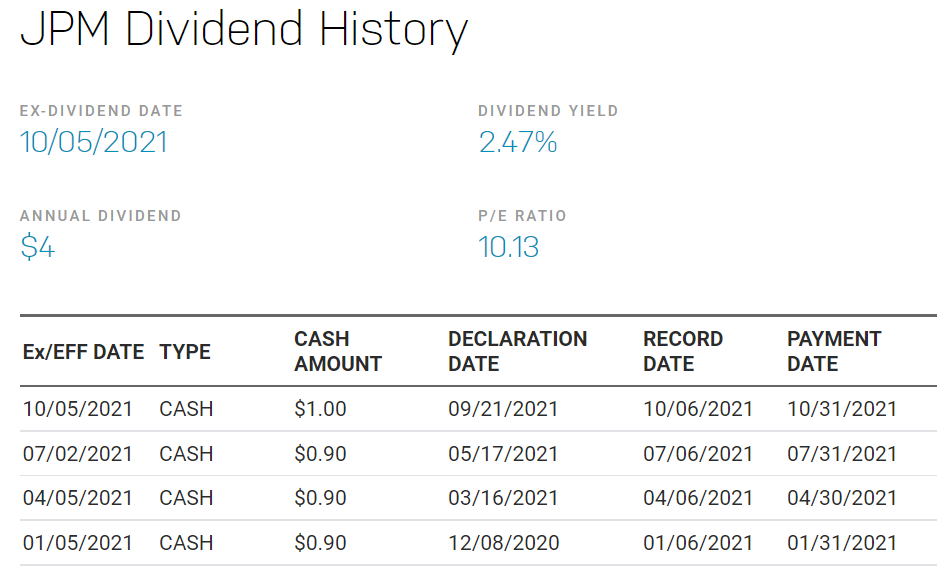

1. JPM, JP Morgan Chase

올해 초 금리 인상 기대와 함께 금융주를 일부 편입해야겠다는 생각으로 매수한 종목

기대 이상의 수익과 이번 분기부터 배당금 상승을 발표 ($0.9 에서 $1.0으로)

이번달에 발생한 오미크론의 영향으로 서두르려고 했던 금리 인상이 더 늦어지지 않을까...

이 영향인지 얼마 전부터 금융주 전반이 조정을 받는 중인데, 이 참에 적극적으로 더 살까 생각 중.

2. PFF

월배당 우선주 ETF.

관리 안하는 계좌에서 들고 있는줄도 모를 정도로 극히 소량 보유하고 있었음.

전량 매도

3. COST, Costco Wholesale Corporation

작년 특별 배당금 시즌에 들어갔다가 처참하게 물렸던 종목

워렌버핏이 전량 매도하는 것을 보고 거꾸로 들어갔다가 박살나서 역시 버핏인가.... 했지만,

지금은 테슬라의 뒤를 쫓을 정도로 엄청난 수익률...

물류대란이고 이커머스 시장의 확대고 뭐고 올해 내내 신고가

창고형 대형'마트' 회사가 맞나 싶을 정도로 고PER에 돈도 잘 벌고 있음

상대적으로 비싼 것 같아서 추가 매수는 당분간 안할 예정

4. AAPL, Apple

애플... 말이 필요 없는 1등 회사

1년 내내 빌빌 거릴때 왜 더 안샀는지 슬플 뿐

그런데 또 지금와서는 못 사겠음

5. DIA

월배당 다우지수 추종 ETF

살거 없을 때, 적당히 조정 받을 때, 미국의 장기 우상향을 믿고 그냥 몇 개 삼

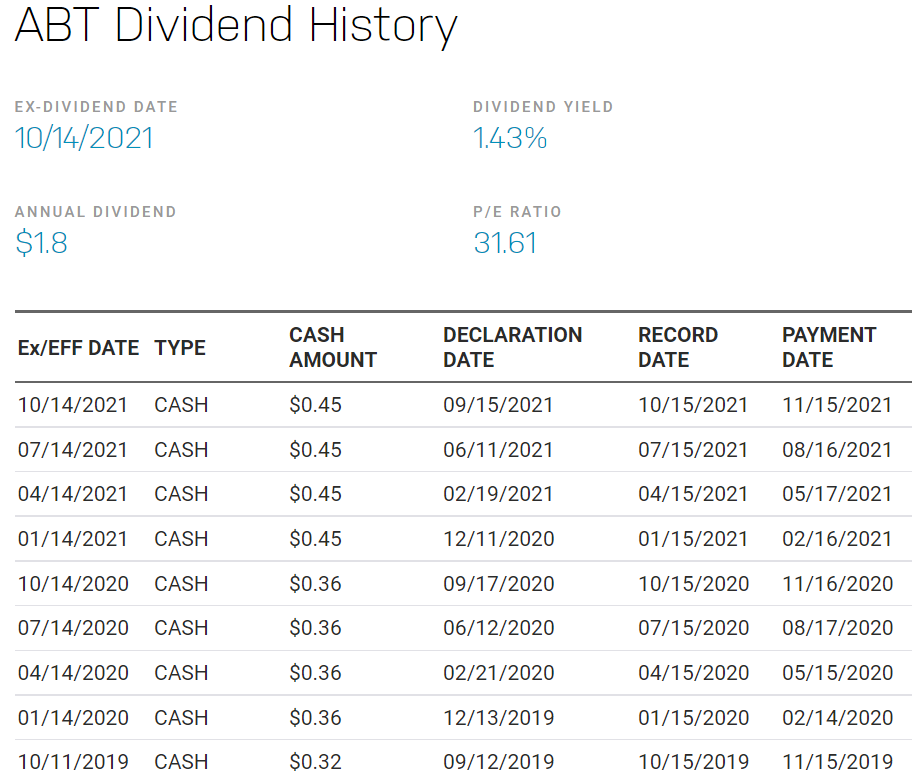

6. ABT, Abbott Laboratories

배당성장주 포트폴리오로 본격적으로 편입한지 얼마 안되서 수량이 적음

언제든지 추가매수할 생각이 있긴 한데, 너무 비싸서 계속 밀리는 중...

배당 성장을 생각하면 가능한 빨리 매수하는 것도 좋아보이지만...

다음 분기에 배당을 올린다는 소식이 나올 것 같다. 이번에는 또 몇 %나 올리려나.

어쨌든 내 연봉 인상률보다는 높을게 거의 확실.

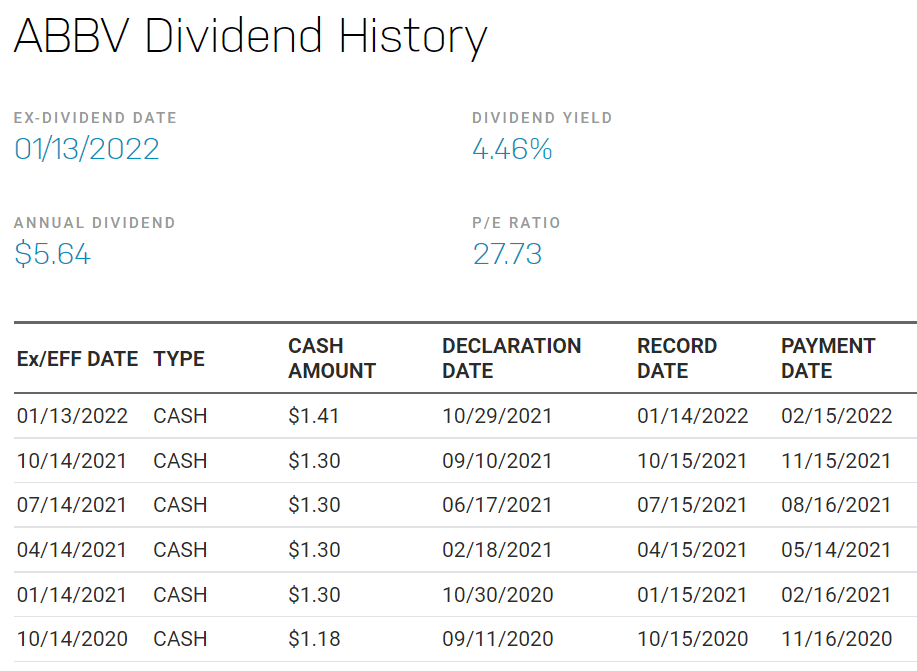

7. ABBV, AbbVie Inc.

미국 주식을 시작한지 2년이 조금 넘었고 시작과 동시에 보유해서 아마도 가장 오래 들고 있는 주식

오늘 11월 30일 기준 시가 기준 4.88% 의 배당률. (여전히 고배당)

2년의 배당 인상을 맛본 나는 5.5%가 조금 넘는 수준.

아마도 가장 큰 이슈일 휴미라 특허 만료일이 곧 되는데, 매출과 영업익에 분명히 영향을 줄 것은 뻔한 상황

뒤 따르는 신약들이 많이 있으니 그럼에도 팔 생각은 없다만, 과거와 같은 배당 성장률은 기대할 수 있을지 모르겠다.

그렇다고 해도 지금의 배당률 수준은 충분히 매력적이라고 봄

다음 배당락 1월 13일부터 배당금을 상향 시킴 ($1.3 에서 $1.41 로)

만약, 배당률이 5% 이상 될 정도로 주가가 더 내려간다면 상당히 추가 매수할 예정 ($112 ~ $113 선)

8. PG

다우니 쓰는 한 계속 보유할 듯

현재 시가 기준 배당률이 2.37% 정도 나오는데, 결코 싸지는 않다.

추가 매수 없음

9. MAIN

1년 정도의 월매당 수령.

월배당 기업이면 무조건 다 좋은 줄 알고 막 샀던 기업.

그렇다고 안 좋다는 건 아니지만, 내 기준에 맞지 않아서 전량 매도.

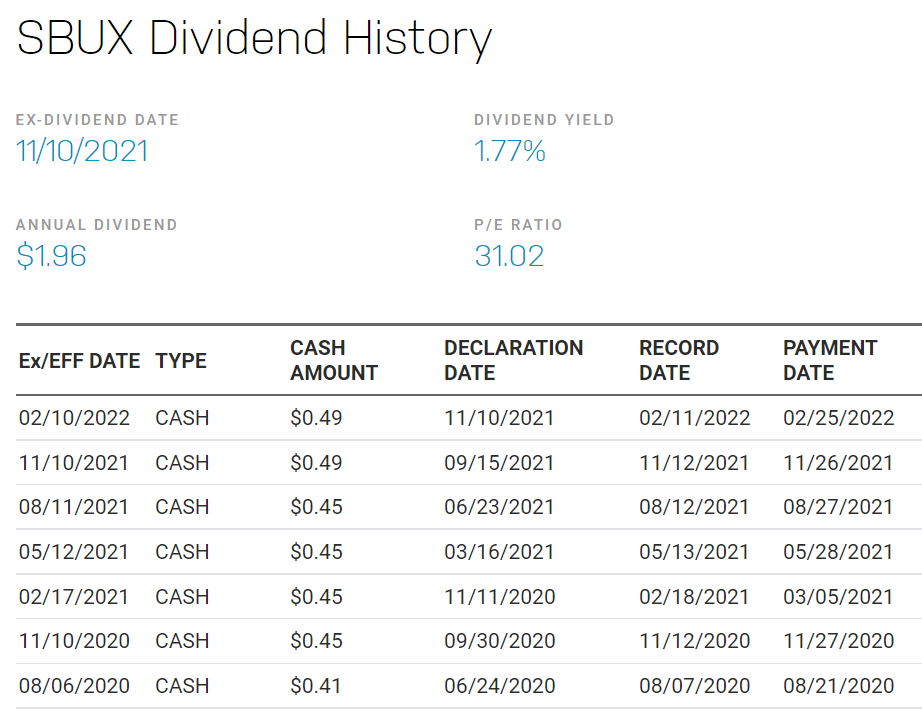

10. SBUX, Starbucks

정말 오랜 기간 동안 눌려있다.

2분기 전에 배당을 올려주었지만, 여전히 주가는 눌려있다.

그럼에도 과감하게 추가매수 할 수 없는 것은 급격하게 올라왔던 주가로 인해 배당률이 1% 후반대로 그렇게 매력적이지는 않기 때문.

최근 코로나로 주춤했던 현금흐름이 다시 살아나기 시작했는데, 주가와 배당에도 좋은 영향을 미칠 듯

다만, 내년에 추가로 있을 인건비 상승, 커피 원재료 상승, 오미크론 같은 새로운 바이러스... 아직 스타벅스라는 기업이 스스로 컨트롤할 수 없는 외부 악재들이 너무 많다.

개인적으로 지금 주가를 지키고 있는게 더 신기한 것 같음. 브랜드의 힘인가?

모든 악재들이 해소되고, 특히 중국 시장이 본격적으로 가동된다면.... 최소한 "그때 살걸!" 이라는 소리가 안나올 정도로는 보유할 예정

정리

이번 달 세후 배당 수령액은 고작 $114.02...

작년 2020년 말 월 평균 배당금이 $300 정도에 달했던 것을 생각하면 절반에도 미치지 못한다. 성장주 편입을 위해 절반 이상 정리하고 옮겨타다보니 패시브 수익에 너무 소홀했던 것이 아닌가 싶기도. 2021년 올해 목표는 평균 월배당 $500 이 넘는 것이었는데!

지나고 보니 그냥 배당성장주에 투자했어도 왠만한 성장주만큼, 혹은 그 이상 수익이 났다. (테슬라보다 더한 놈들도 몇개 있으니..)

언젠가 다가올 긴축, 인플레이션 압력, 금리 인상, 원자재 상승.... 모든 것이 애매한 성장주에게는 악재로 작용할 수 밖에 없는 외부 요인들이다. 이런 요인에 상관없이 성장할만한 기술주를 제외하고는 적당히 정리할 필요를 느낀다. 반면 오히려 눌리고 있는 배당성장주들의 비중을 늘려서 이번 달과 같은 조정장에도 잘 버틸 수 있는 포트폴리오를 만들어야곘다는 생각.

끝.